Au fond, la différence est simple. La Value at Risk (VaR) vous indique le montant maximal que vous pouvez vous attendre à perdre à un niveau de confiance donné, mais elle ne vous dit rien sur ce qui se passe si vous franchissez ce seuil. L'Expected Shortfall (ESR), en revanche, répond à la question cruciale de suivi : lorsque vous subissez une perte qui dépasse votre seuil de VaR, l'ESR vous indique la taille moyenne de cette perte.

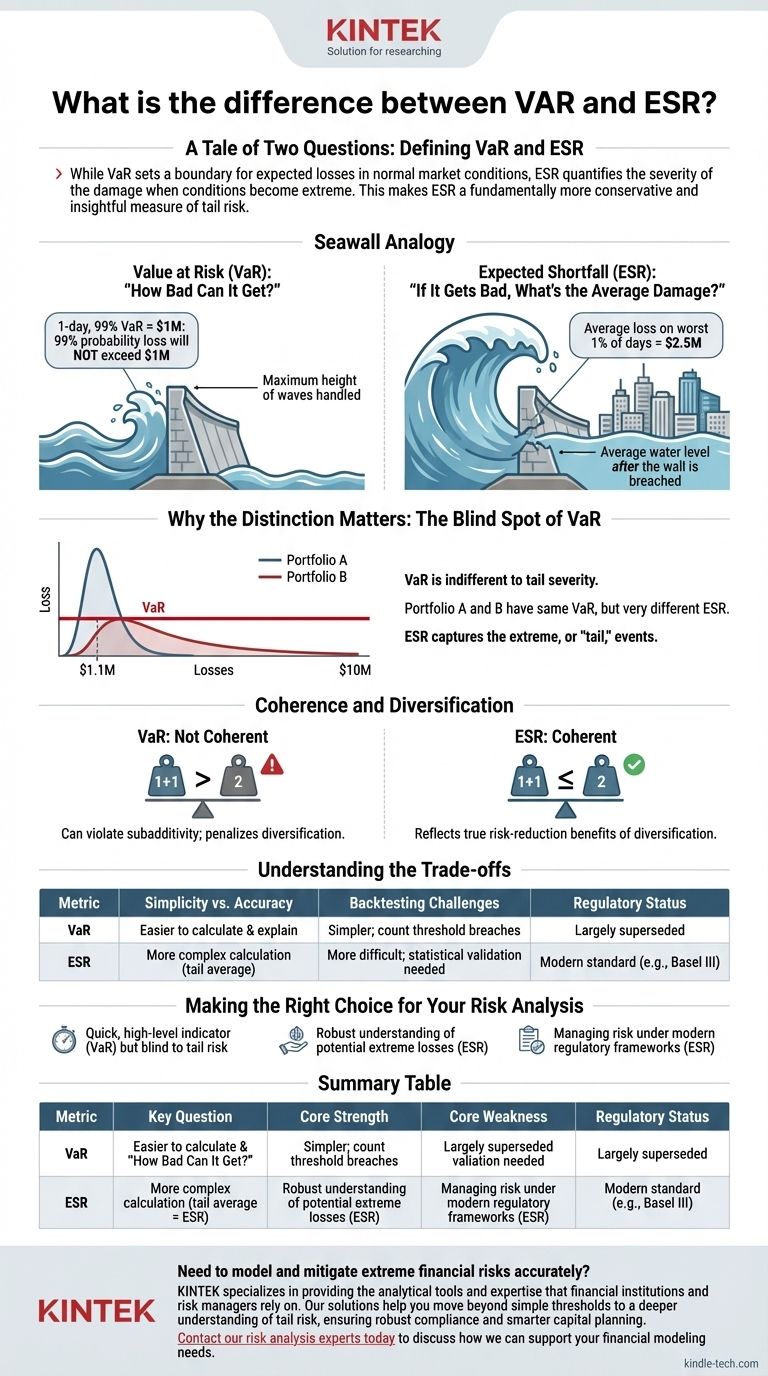

Alors que la VaR fixe une limite aux pertes attendues dans des conditions de marché normales, l'ESR quantifie la gravité des dommages lorsque les conditions deviennent extrêmes. Cela fait de l'ESR une mesure fondamentalement plus conservatrice et plus éclairante du risque de queue.

Une histoire de deux questions : Définir la VaR et l'ESR

Pour gérer le risque, nous avons besoin de métriques qui répondent à des questions spécifiques. La VaR et l'ESR sont deux des plus courantes, mais elles abordent des aspects très différents de la perte potentielle.

Value at Risk (VaR) : « Jusqu'où le pire peut-il aller ? »

La VaR est une mesure statistique qui énonce une perte potentielle, une période de temps et un niveau de confiance.

Une VaR de 1 million de dollars sur 1 jour à 99 % signifie qu'il y a 99 % de chances que vous ne perdiez pas plus d'un million de dollars le jour suivant.

Considérez la VaR comme une digue. Elle est construite pour résister à 99 % de toutes les vagues attendues. Elle vous indique la hauteur maximale des vagues qu'elle peut supporter, mais ne fournit aucune information sur le tsunami qui pourrait un jour dépasser sa limite.

Expected Shortfall (ESR) : « Si la situation empire, quel est le dommage moyen ? »

L'Expected Shortfall, également connue sous le nom de VaR Conditionnelle (CVaR), reprend exactement là où la VaR s'arrête. Elle calcule la moyenne de toutes les pertes qui se situent dans la « queue » de la distribution — la zone au-delà du seuil de VaR.

Si votre VaR sur 1 jour à 99 % est de 1 million de dollars, l'ESR vous indiquerait la perte moyenne à laquelle vous devriez vous attendre lors de ce pire 1 % des jours. Cette moyenne pourrait être de 2,5 millions de dollars, un chiffre bien plus utile pour planifier les réserves de capital.

En reprenant notre analogie de la digue, l'ESR vous indique le niveau d'eau moyen dans la ville après que le mur ait été franchi.

Pourquoi la distinction est importante : Le point aveugle de la VaR

La différence théorique entre ces métriques a de profondes conséquences pratiques, notamment dans la manière dont elles tiennent compte des événements extrêmes, ou « de queue ».

Le problème de la queue

La plus grande faiblesse de la VaR est son indifférence à la gravité des pertes au-delà de son seuil. Deux portefeuilles d'investissement différents pourraient avoir exactement la même VaR de 1 million de dollars.

Cependant, les pertes maximales de l'un des portefeuilles pourraient se situer autour de 1,1 million de dollars, tandis que celles de l'autre pourraient atteindre 10 millions de dollars ou plus. La VaR est aveugle à cette différence cruciale ; l'ESR ne l'est pas.

Cohérence et diversification

En gestion des risques, une mesure de risque « cohérente » est celle qui se comporte de manière logique. L'une des propriétés les plus importantes est la sous-additivité, ce qui signifie que le risque d'un portefeuille combiné ne doit jamais être supérieur à la somme des risques de ses composantes individuelles.

La VaR n'est pas une mesure de risque cohérente car elle peut violer ce principe. Dans certains cas, elle peut pénaliser la diversification en suggérant qu'un portefeuille combiné est plus risqué que ses composantes, ce qui est contre-intuitif.

L'ESR, en revanche, est une mesure de risque cohérente. Elle reflète toujours les véritables avantages de réduction des risques de la diversification, ce qui en fait un outil plus fiable pour la construction de portefeuille.

Comprendre les compromis

Bien que l'ESR soit généralement considérée comme supérieure, il est important de comprendre pourquoi la VaR a été utilisée si longtemps et les considérations pratiques de chacune.

Simplicité contre précision

La VaR est plus facile à calculer et, pour beaucoup, plus intuitive à expliquer à un niveau élevé. Elle fournit un chiffre unique facile à rapporter. Le calcul de l'ESR est plus complexe car il implique de faire la moyenne de toute la queue de la distribution des pertes.

Défis de la validation (Backtesting)

Il est beaucoup plus simple de valider la VaR. Vous pouvez examiner les données historiques et compter le nombre de fois où la perte réelle a dépassé la prédiction de la VaR. Si votre VaR à 99 % a été franchie plus de 1 % du temps, le modèle est défectueux.

La validation de l'ESR est plus difficile car vous comparez une moyenne prédite (ESR) à une série de pertes extrêmes uniques et individuelles, ce qui nécessite une validation statistique plus sophistiquée.

L'évolution réglementaire

La crise financière de 2008 a révélé de manière frappante les lacunes de la VaR. De nombreuses institutions ont constaté que leurs pertes dans la queue dépassaient de loin ce que la VaR aurait jamais pu suggérer.

En réponse, les organismes de réglementation mondiaux tels que le Comité de Bâle sur la surveillance bancaire ont largement remplacé la VaR par l'ESR comme norme pour mesurer le risque de marché dans les portefeuilles de négociation des banques. C'est une approbation puissante de la capacité de l'ESR à capturer le risque plus efficacement.

Faire le bon choix pour votre analyse de risque

Votre choix de métrique dépend de la profondeur de perspicacité sur le risque que vous exigez.

- Si votre objectif principal est un indicateur de risque rapide et de haut niveau : La VaR peut fournir un seuil simple, mais vous devez être parfaitement conscient de ses limites importantes et de son aveuglement au risque de queue.

- Si votre objectif principal est une compréhension robuste des pertes extrêmes potentielles : L'ESR est la métrique supérieure, car elle quantifie la gravité des événements de queue et récompense correctement la diversification.

- Si vous gérez le risque dans le cadre de cadres réglementaires modernes : Vous devez privilégier l'ESR, car elle est devenue la référence pour capturer et provisionner avec précision le risque de marché.

En fin de compte, s'appuyer sur l'ESR vous fait passer de la simple connaissance qu'une perte catastrophique est possible à la véritable compréhension de son ampleur potentielle.

Tableau récapitulatif :

| Métrique | Question clé à laquelle il est répondu | Force principale | Faiblesse principale | Statut réglementaire |

|---|---|---|---|---|

| Value at Risk (VaR) | « Jusqu'où le pire peut-il aller dans des conditions normales ? » | Simple à calculer et à communiquer. | Aveugle à la gravité des pertes au-delà de son seuil ; n'est pas une mesure cohérente. | Largement supplantée. |

| Expected Shortfall (ESR) | « Si la situation empire, quel est le dommage moyen ? » | Mesure la perte moyenne dans la queue ; une mesure de risque cohérente. | Plus complexe à calculer et à valider. | Norme moderne (ex. : Bâle III). |

Vous devez modéliser et atténuer avec précision les risques financiers extrêmes ? KINTEK se spécialise dans la fourniture des outils analytiques et de l'expertise sur lesquels les institutions financières et les gestionnaires de risques s'appuient. Nos solutions vous aident à aller au-delà des seuils simples pour une compréhension plus approfondie du risque de queue, assurant une conformité robuste et une planification de capital plus intelligente. Contactez nos experts en analyse de risque dès aujourd'hui pour discuter de la manière dont nous pouvons soutenir vos besoins en modélisation financière.

Guide Visuel

Produits associés

- Four de Fusion par Induction sous Vide à l'Échelle du Laboratoire

- Ensemble de bateaux d'évaporation en céramique, creuset en alumine pour usage en laboratoire

- Four de traitement thermique sous vide et four de fusion par induction à lévitation

- Creuset en graphite pur de haute pureté pour l'évaporation

- Creuset en graphite pur de haute pureté pour évaporation par faisceau d'électrons

Les gens demandent aussi

- Quelle est la tendance des diamants synthétiques ? Une croissance exponentielle remodèle le marché des pierres précieuses

- Quelle est la fonction principale d'un nettoyeur ou d'un homogénéisateur à ultrasons ? Assurer un chargement optimal de TiO2 en or

- Quelles sont les propriétés du frittage ? Débloquez une résistance et des performances améliorées

- Quels sont les trois types de graphite ? Un guide du graphite naturel et synthétique pour l'usage industriel

- Quel est le processus de frittage à chaud ? Maîtriser l'art de la transformation de la poudre en solide

- Quelles précautions doivent être prises lors de l'utilisation de l'analyse FTIR ? Étapes essentielles pour des résultats spectroscopiques fiables

- Combien de temps faut-il pour effectuer un traitement thermique ? Une journée complète pour un taux d'éradication des punaises de lit de 100 %

- Pourquoi un four de séchage de précision est-il requis pour le gel humide de TiO2 ? Assurer l'intégrité structurelle et la porosité